فعال ترین و مهم ترین بازارهای مالی بین المللی

در ابتدا به تعریف بازارهای مالی می پردازیم.

یک بازار مالی به مکانیسمی گفته می شود که به افراد اجازه داد و ستد و یا به عبارتی معامله را می دهد.

مهم ترین و فعال ترین بازارهای مالی

بازارهای سرمایه (capital Markets):

بازار سرمایه شامل بازارهای زیر می شود:

بازارهای سهام (stock Markets):

در این بازارها شرکت ها از طریق صدور سهام به تامین سرمایه مورد نیاز خود برای توسعه بیشتر می پردازند.

بازار سرمایه یا سهام را همچنین می توان از حیث نوبت معامله نیز به دو بازار “معاملات اولیه” و “معاملات ثانویه” تقسیم نمود.

در این حالت سهام یک شرکت جدید در اولین گام در بازار معاملات اولیه (Premary Market) عرضه گردیده و سپس در صورت تمایل به فروش آن سهم و یا خرید یک سهم دیگر این عمل بایستی در بازار دیگری با عنوان بازار معاملات ثانویه ( Secondary Market) انجام گیرد.

بازارهای اوراق قرضه (Commodity Markets):

در این بازار شرکتها یا دولتها برای تامین سرمایه مورد نیاز خود اقدام به انتشار اوراقی با نرخ بهرهی مشخص مینمایند و بر خلاف بازار سهام، خریداران این اوراق از سود احتمالی بیشتر شرکت بهرهمند نخواهند گشت و تنها سود ثابتی که از ابتدا مشخص گردیده است را دریافت خواهند نمود.

فعال ترین و مهم ترین بازارهای مالی بین المللی

بازارهای کالا (Commodity Markets):

این بازار تبادلات کالاهایی همچون محصولات فلزی (طلا و نقره و…)، محصولات پتروشیمی (نفت و گاز و…) و محصولات کشاورزی (گندم، برنج، قهوه و…) و برخی دیگر را در بین خریداران و فروشندگان تسهیل میکند.

بازارهای ابزار مشتقه (Derivatived Markets):

بازارهای ابزار مشتقه همانطور که قبلاً گفته شد با هدف انتقال ریسک محصولات و معاملات بین معاملهگران و یا بین تولیدکنندگان و خریداران مورد استفاده قرار میگیرد.

لازم به ذکر است ابزارهای مشتقه به شکل گستردهای در بازارهای مالی مختلف مورد استفاده قرار میگیرند که در زیر به مهمترین آنها اشاره میکنیم.

قراردادهای آتی (Futures):

در این نوع از قراردادها خریدار و فروشنده توافق میکنند تا محصول خاصی را در تاریخ مشخص در آینده، با حجمی مشخص و در نهایت با نرخی مشخص مبادله نمایند.

بهطور مثال یک کشاورز برای پوشش ریسک فروش محصولات خود میتواند محصولات خود را به صورت شش ماهه پیشفروش نموده و با این عمل هر گونه تغییرات مهم در قیمت این محصول دیگر به کشاورز آسیب مالی نخواهد رساند.

فعال ترین و مهم ترین بازارهای مالی بین المللی

قراردادهای سلف (Forwards):

در این نوع از قراردادها دو شخص میتوانند یک دارایی را قبل از پایان مدت مورد توافق (برخلاف قراردادهای آتی که تنها بههنگام سررسید قابل تصفیه هستند) مورد معامله قرار دهند.

به عبارت دیگر در این حالت بهطور مثال طرف اول قرارداد اقدام به خرید یا فروش یک دارایی و یا محصول بر روی قیمت توافق شده برای آینده مینماید اما در واقع هیچگونه پول نقدی در این بین تبادل نمیگردد.

قراردادهای اختیار معامله (Options):

این نوع از قراردادها به معاملهگر این حق را میدهد تا نسبت به خرید (call) و یا فروش (put) یک محصول یا سهام در قیمتی مشخص تا قبل از اتمام مدت قرارداد اقدام نماید.

بهطور مثال شخصی با معامله قرارداد اختیار از نوع خرید، این اختیار را به دست میآورد تا سهام شرکت X را قبل از پایان یافتن قرارداد (Expiration Date) به قیمت ۲۰۰ تومان خریداری نماید.

این خاصیت به معاملهگر اجازه میدهد تا از نوسانات قیمت در طی دوره توافق شده در امان بماند. این نوع از قراردادها را میتوان در زندگی عادی نیز مشاهده نمود.

به طور مثال برای شما یا نزدیکان شما این اتفاق افتاده یا شنیدهاید هنگامیکه قصد خرید یک منزل مسکونی را دارید در حالی که به دنبال موارد بهتر دیگری هستید با پرداخت ودیعه امکان خرید مورد مسکونی مورد نظر را برای مدتی برای خود حفظ میکنید.

قراردادهای معاوضه (Swape):

در این نوع از قراردادها میزان مشخصی از پول در نرخ بهره (سود یا بازدهی) مشخص بین دو شخص یا بانک مبادله میگردد.

بهطور مثال یک بانک برای تامین یوروی مورد نیاز خود از بانکی دیگر توافق میکند تا عین مبلغ اخذ شده (یورو) را با نرخ سود از پیش تعیین شده در زمانی مشخص به بانک قرض دهنده بازگرداند.

در واقع در این حالت ریسک تغییرات احتمالی نرخ بهره را که میتواند به ضرر قرض گیرنده باشد، پوشش میدهد.

فعال ترین و مهم ترین بازارهای مالی بین المللی

بازار تبادلات ارزی بینالمللی (Foreign Exchande Market):

این بازار که مکان فیزیکی یا مرکزیتی ندارد و در واقع شبکهای از خریداران، فروشندگان و کارگزاران در سراسر جهان است، به تسهیل مبادلات ارزی بین خریداران و فروشندگان کمک میکند.

در تقسیمبندی فوق مهمترین بازارهای مالی را به شما معرفی نمودهایم. از سوی دیگر بازارهای مالی بزرگ دیگر نیز وجود دارند، مانند:

بازارهای پول (Money Markets):

در این بازار بانکها، مؤسسات و یا اشخاص به تامین سرمایه مورد نیاز یکدیگر (به صورت بدهکار یا قرض) با استفاده از نرخ بهرهای مشخص اقدام مینماید.

معاملات در این بازارها معمولاً کوتاه مدت و کمتر از یکسال انجام میشود.

بازارهای بیمه (Insurance Markets):

در این بازارها شرکتهای بیمه به واسطه حقالعمل یا هزینه ناچیزی هرگونه ریسک تغییرات قیمت یا ضررهای احتمالی را پوشش میدهند.

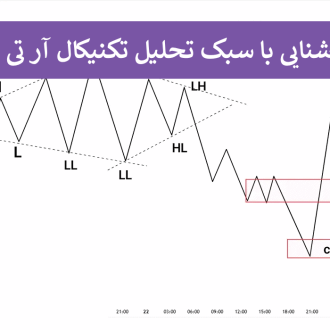

بازارهای مالی ذکر شده از نظر نحوه عملکرد و نحوه تحلیل و پیشبینی روند آن در آینده از ابزار و تکنیکهای مشابهی استفاده میکنند.

شاخصهای اقتصادی مهم مثل تولید ناخالص داخلی یا نرخ بهره به نسبت در تمامی بازارهای مالی تأثیر میگذارند، البته این تأثیر به نسبت هر بازار تفاوت خواهد داشت.

مجله اینترنتی تحلیلک