امروزه در دنیای اقتصاد همه به دنبال به دست آوردن سود بیشتر هستند و همه می خواهند دارایی های خود را با قیمت بالاتر به فروش برسانند. حالتی از این خرید و فروش و کسب سود را آربیتراژ مینامند؛ فرصتی غالبا کوتاه و بدون ریسک که از اختلاف قیمت میان بازارهای مختلف به وجود میآید. برای اینکه بدانید آربیتراژ چیست و با مفهوم و انواع آن در بازارهای جهانی و بازار ایران آشنا شوید، با ما همراه باشید.

آربیتراژ چیست؟

خرید و فروش همزمان یک دارایی برای کسب سود از تفاوت قیمت ها آربیتراژ گفته میشود. به عبارتی سود آربیتراژی زمانی ایجاد میشود که یک کالای مشابه در دو بازار مختلف یا در مواردی خاص در دو قالب متفاوت عرضه میشود اما قیمت های یکسانی ندارد. وجود آن نتیجه ناکارآمد بودن بازار است و مکانیزمی ایجاد میکند که موجب میشود قیمت ها به طرز قابل توجهی از ارزش منصفانه و واقعیشان در درازمدت منحرف نشوند.

مفهوم آربیتراژ را میتوان حداقل با دو رویکرد متفاوت و البته معادل توضیح داد.

اولین توضیح می تواند این باشد که دقت کنیم که دارایی ها در بازار قابل بازتولید شدن توسط داراییهای دیگر هستند. یعنی میتوان خروجی یک دارایی را عینا توسط ترکیبی از دارایی های دیگر به دست آورد.

حال اگر قیمت دو دارایی با هم متفاوت باشد آربیتراژ رخ می دهد.

مفهوم دوم که تعریف ریاضی و دقیق است می گوید آربیتراژ زمانی رخ می دهد که قیمت سبدی از دارایی ها در همه حالت ها صفر یا منفی و بازده آن در همه حالت ها بزرگتر یا مساوی صفر و در برخی حالت ها اکیدا بزرگتر از صفر باشد. یعنی ما بدون این که هزینه ای متحمل شویم سود انتظاری مثبت به دست می آوریم. دقت کنید که این مفهوم به عبارت “ناهار مجانی” اقتصاددان ها بسیار شبیه است.

نکته بسیار کلیدی در مفهوم آربیتراژ این است که سبد دارای آن باید در “همه حالت ها” بازده غیرمنفی داشته باشد وگرنه اصطلاح آربیتراژ به آن اطلاق نمی شود.

لذا مثلا خرید یک کالا از یک کشور و صادرات آن به کشور دیگر با قیمت متفاوت آربیتراژ نیست چرا که تجارت با ریسک های متعددی از جمله کاهش قیمت محصول یا ظهور محصول رقیب و… مواجه است.

بورس کشورهای مختلف نیز میتوانند سود آربیتراژ داشته باشند. به این صورت که ممکن است سهام شرکتی در بورس ژاپن به قیمتی معامله شود که با قیمت آن در بورس آمریکا متفاوت باشد. سرمایه گذارانی که از این اختلاف قیمت مطلع باشند میتوانند از این فرصت برای کسب سود استفاده کنند.

البته با توجه به پیشرفت تکنولوژی، کسب سود از قیمت گذاری اشتباه در بازار بسیار مشکل شده است. بیشتر معامله گران از سیستمهای کامپیوتری استفاده میکنند تا نوسانات ابزارهای مالی مشابه را رصد کنند.

در مورد هر قیمت گذاری اشتباه و ناکارآمدی معمولاً به سرعت اقدامات لازم انجام میگیرد و فرصت کسب سود از آن، اغلب در عرض چند ثانیه حذف میشود.

آربیتراژ نیرویی لازم برای بازارهای مالی است.

معادل انگلیسی آربیتراژ عبارت است از:

Arbitrage

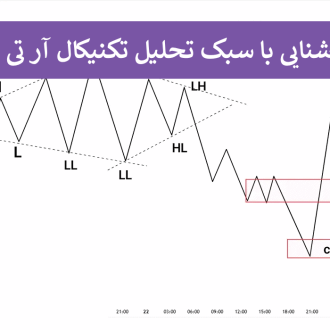

انواع آن در بازارهای مختلف

انواع مختلفی از آربیتراژ وجود دارد و معاملهگران در بسترهای مخلف و با سبکهای متفاوت به این کار مشغول هستند:

- فاصلهای یا مکانی

- زمانی

- آماری (بازار نقدی)

- مثلثی

فاصلهای یا مکانی

اولین نوع از انواع آربیتراژ؛ فاصلهای است که به اختلاف قیمتها در مناطق جغرافیایی مختلف اشاره دارد.

منظور از منطقه جغرافیایی ممکن است شهرهای مختلف یک کشور باشد یا سطوح بینالمللی را در بر بگیرد.

تصور کنید سهام یک شرکت در بورس کشورهای مختلف با قیمتهای متفاوت عرضه شود. مثلا قیمت یک سهم خاص در بورس نیویورک ۲۰ دلار است و همان سهم، در همان لحظه، در بورس توکیو با قیمت ۲۰.۰۵ دلار فروخته میشود.

اختلاف قیمت به دلایل مختلفی رخ میدهد. برای مثال، نوسان نرخ ارز میتواند باعث شود قیمت سهام در بورسهای خارجی پایینتر از سطح باشند. مسئله دیگر این است که بازارها کامل و بینقص نیستند و نمیتوانند عملکرد کاملا یکسانی داشته باشند. دانستههای خریدارها و فروشندهها با هم تفاوت دارد و همین مسئله، فرصت کسب سود را فراهم میکند.

در هر صورت، کسی که بتواند سهم را از بورس نیویورک بخرد و بلافاصله در بورس توکیو بفروشد، معادل پنج سنت سود به دست خواهد آورد که البته کارمزد خرید و فروش از آن کسر خواهد شد.

در نتیجه مبلغ قابل توجهی باقی نمیماند؛ مگر این که معامله در سطحهای کلان انجام شود. با توجه به رشد فناوری، اکنون هر کسی و در هر زمانی میتواند قیمت سهمها را در بازارهای جهانی ببیند.

یکپارچه شدن بازارهای مالی، فرصتها را بسیار محدود کرده است. اگر فرصت آربیتراژ به وجود بیاید، افراد بسیاری از آن مطلع خواهند شد. در این حالت، سرعت حرف اول را میزند. به همین دلیل، معاملهگران حرفهای، از نرمافزارهایی با الگوریتمهای پیشرفته استفاده میکنند که معاملات را طبق زمانبندی و به سرعت انجام میدهند.

فرصت آربیتراژ در مورد ارزهای دیجیتال نیز به وجود میآید. صرافیهای مختلف در سراسر جهان در قیمت با هم اختلاف دارند و همین باعث میشود قیمت بیت کوین در کشورهای مختلف با هم متفاوت باشد.

اوضاع سیاسی، نرخ ارز، تورم و … باعث پدید آمدن این اختلافات خواهد شد. مثلا پس از به وجود آمدن بحرانهای سیاسی در هنگ کنگ، قیمت بیت کوین در این کشور دو درصد بیشتر از سایر مناطق بود و فرصت کسب سود را برای معاملهگران پدید آورد.

زمانی

آربیتراژ زمانی، به فرصت کسب سود در بازههای زمانی اشاره دارد. مثال بازار آتی زعفران به این نوع اشاره دارد.

اختلاف قیمت بازارهای نقد و آتی فرصت کسب سود را فراهم خواهد کرد. مثلا برای آربیتراژ در بازار زعفران دو ابزار وجود دارد: گواهی سپرده و قراردادهای آتی.

گواهی سپرده زعفران حالت نقدی دارد و قیمت آن پایینتر از قراردادهای آتی است. در نتیجه افراد باید گواهی سپرده زعفران را از سامانه سهام بخرند و در همان زمان، موقعیت تعهدی فروش در قرارداد بازار آتی زعفران را دریافت کنند.

در این حالت از اختلاف قیمت میان این دو، سود به دست خواهند آورد.

آماری

نوع دیگر آربیتراژ آماری بوده که به معنی به دست آوردن سود از تفاوتهای آماری در قیمتهای اوراق بهادار است.

این تفاوتها به دلایل مختلفی رخ میدهند که یکی از آنها نقدشوندگی است. رفتار سرمایهگذاران همیشه مبتنی بر دادهها و اطلاعات بنیادی نیست و گاهی به خاطر کاهش ریسک، اقدام به فروش و نقد کردن سرمایه خود میکنند و حتی حاضرند کمی ضرر نیز بپردازند.

نمونه این هیجانها را در بورس تهران میتوانیم به وضوح ببینیم. این شرایط، فرصتهای زیادی برای کسب سود فراهم میکند. این روش تکیه بیشتری روی تکنولوژی دارد و با استفاده از مدلهای آماری خطی و غیر خطی فرصتهای سود را مشخص میکند.

البته درصدی از ریسک را نیز باید در این نوع در نظر گرفت که روشهای متعددی برای کم کردن آن وجود دارد.

مثلثی

همیشه یکی از بسترهای مهم کسب سود، بازار ارز بوده است. آربیتراژ مثلثی در همین بستر انجام میپذیرد. در این حالت، معاملهگران یک ارز را به ارز دوم تبدیل میکنند، ارز دوم را به ارز سوم تبدیل میکنند و در نهایت، ارز سوم را میفروشند و به ارز پایه برمیگردند.

سود این معاملات زمانی به دست میآید که کارمزد خرید و فروش کمتر از اختلاف قیمت میان ارزها باشد.

آربیتراژ در بازار نقدی

۱- بازار سهام جهانی

امروزه با عرضه سهام شرکتهای بینالمللی و چند ملیتی در بورسهای بزرگ جهانی، این بازارها به یکدیگر متصل شده و به صورت یکپارچه فعالیت میکنند. گاهی در مواقع کوتاهی قیمت یک سهم در بازارهای مذکور یکسان نیست! که در چنین شرایطی، به دلیل رصد پیوسته بازار از سوی سرمایهگذاران یا رباتهای معاملهگر و ارسال سریع سفارشات در حجم بالا، فاصله قیمتی از بین رفته و بازار متعادل میشود.

۲- بازار ارز غیر رسمی ایران

یکی از مثالهای عینی آربیتراژ در بازار ایران، التهابات ارزی یک دهه اخیر است. زمانی که اختلاف قیمت ارز دولتی و بازار آزاد افزایش مییافت؛ بسیاری از آربیتراژگران (دلالان ارزی) اقدام به خرید ارز سهمیهای دولتی نموده و در بازار آزاد به فروش میرساندند.

همچنین اختلاف نرخ ارز بین بازارهای منطقهای نیز فرصت مناسبی برای این معاملهگران محسوب میشد؛ زیرا تفاوت قیمت بازار تهران و سایر کلانشهرها با مناطق مرزی داخلی و خارجی سود بدون ریسک و نسبتاً هنگفتی را برای آنها فراهم مینمود.

هرچند این تفاوت نرخ همواره بین بازار کشورهای همسایه وجود دارد؛ اما آربیتراژ ارز در حالت عادی به سبب اختلاف کم قیمتها، چندان مقرون به صرفه نیست! توجه داشته باشید که چنین فعالیتهایی منجر به خروج ارز و آسیب به نظام اقتصادی کشور میشود و بر اساس قوانین، متخلفان تحت پیگرد قانونی قرار میگیرند.

به طور کلی، امروزه فرصتهای آربیتراژی بازارهای نقدی، به دلیل گسترش تولید در سراسر جهان، حذف از واسطهها و تجارت الکترونیک، بسیار محدود شده و اغلب بازارها در شرایط تعادل قیمتی به سر میبرند.

۳- در بازار آتی

همانطور که اشاره نمودیم، بخش عمدهای از معاملات آربیتراژی در بستر بازار آتی انجام میشوند. در واقع فلسفه اصلی این مدل آربیتراژ، اختلاف قیمتی موجود میان بازار نقد و آتی است!

فرآیند انجام معاملات به این صورت است که قیمت یک دارایی نظیر سهام یا کالا در بازار آتی نسبت به قیمت جاری آن در بازار نقد بالاتر بوده و فاصله قیمتی به گونهای است که آربیتراژ این دارایی حاشیه سود مناسبی به همراه دارد. در این شرایط معاملهگر دارایی را در بازار نقد خریداری نموده و معادل آن، یک قرارداد در بازار آتی به فروش میرساند که فاصله موجود میان نرخ خرید و فروش این دارایی، برابر سود ناخالص او خواهد بود.

همچنین در شرایط معکوس که قیمت نقدی بالاتر از نرخ بازار آتی است، سرمایهگذاران همزمان اقدام به اخذ دو موقعیت معاملاتی خرید و فروش (با موعد تحویل متفاوت) در بازار آتی نموده یا به منظور فروش نقدی در آینده نزدیک، صرفاً دارایی مذکور را پیشخرید خواهند کرد.

آربیتراژ در بازار جهانی ارز (فارکس)

به واسطه حجم بالای تراکنش ها و گستردگی ابزار معاملاتی در بازار جهانی ارز، موقعیتهای آربیتراژی فراوانی وجود دارند؛ اما تعدد معاملهگران و سرعت اجرای سفارشات مسبب این است که چنین فرصتهایی بیدرنگ پوشش داده شوند. از همین روی، امروزه رباتهای معاملاتی مختص یافتن و انجام معاملات آربیتراژی تدوین یافتهاند.

آربیتراژ در بازار ارز جهانی از سه روش عمده انجام میشود:

- آربیتراژ جفت ارزی

- آربیتراژ سود تضمین شده

- آربیتراژ مثلثی

در ایران

همان طور که اشاره کردیم، آربیتراژ یعنی به دست آوردن سود از اختلاف قیمتها در دو یا چند بازار. با بروز چنین اختلافاتی آربیتراژگران وارد بازار میشوند و پس از مدتی میان عرضه و تقاضا تعادل برقرار میشود. هر چه بازارها کاراتر باشند، تعادل سریعتر برقرار میشود و فرصت کوتاهتر خواهد بود. در حقیقت، بروز این گونه فرصتها و تعادلی که پس از رفع آنها برقرار میشود، محرکی برای پویایی اقتصاد به شمار میرود.

در کشورهایی که ساختار اقتصادی مناسب و بازارهای کارا نداشته باشند، فرصتهای آربیتراژ و طول مدت آنها بیشتر از سایر نقاط خواهد بود. هر چه تعداد و پایداری فرصتهای سود بدون ریسک یا همان آربیتراژ بیشتر باشد، انگیزه کمتری برای سرمایهگذاری در فعالیتهای مولد اقتصادی وجود خواهد داشت. نمونه چنین وضعیتی برای آربیتراژ را در ایران مشاهده میکنیم.

به عنوان مثال آربیتراژ در ایران، نرخ بهره و سود بانکی را در نظر بگیرید. نرخ بهره یک نرخ ثابت است که بدون توجه به مکانیزمهای بازار، توسط دولت تعیین میشود. در شرایطی که این نرخ نسبت به تورم پایینتر باشد، افراد تشویق میشوند وام بانکی دریافت کنند و با آن ملک، ارز، اوراق مشارکت یا … بخرند.

با توجه به این که نرخ بهره ثابت است، قانون اجازه تعدیل را به بازار نمیدهد و این دقیقا متضاد توسعه و رشد اقتصادی است.

امیدواریم مطلب “آربیتراژ چیست و بررسی انواع آن در بازارهای جهانی و بازار ایران” برای شما سودمند بوده باشد.

مجله اینترنتی تحلیلک