الگوی AB=CD

اولین الگوی هارمونیک در سال ۱۹۳۵ توسط هارولد ام گارتلی معرفی شد و بعدها توسط افراد دیگری مانند لری پساونتو و اسکات کارنی بسط و توسعه پیدا کرد.

شاید بدون تلاش اسکات کارنی الگوهای هارمونیک امروزی دستیافتنی نبود.

اسکات کارنی عبارت هارمونیک تریدینگ را تعریف کرد و مسئول محبوب شدن استفاده از نسبتهای فیبوناچی و الگوهای هارمونیک در طی ۳ دهه گذشته است.

او الگوهایی مانند Shark, crab, bat, 5-0 را برای اولین بار معرفی کرد.

علاوه بر آنها معرفی حالت ایدهآل الگوها، جدول تناظر فیبوناچی، نسبتهای% ۸۸٫۶ از %۱۱2.9 از خدمات اوست.

الگوهای هارمونیک الگوهایی هستند که اضلاع آنها بر روی نسبتهای فیبوناچی قرار دارد. همانطور که از نام این الگوها مشخص است نظم و هارمونی بین اندازه اضلاع احتمال موفقیت آنها را افزایش میدهد.

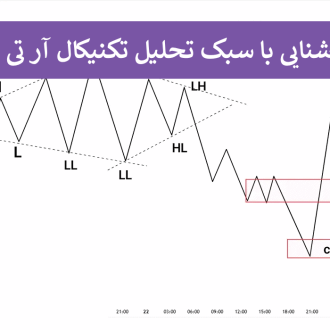

الگوهای هارمونیک به ۲ دسته impulsive و corrective تقسیم میشوند.

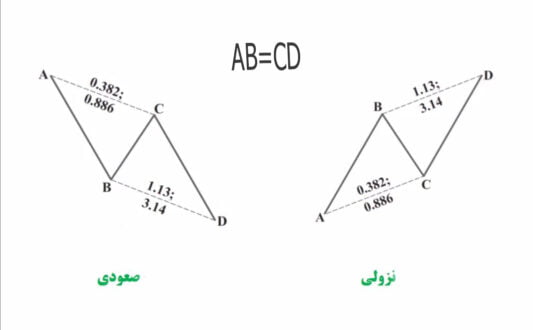

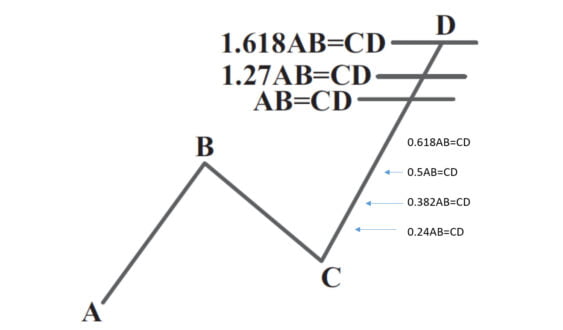

الگوی AB=CD

الگوی هارمونیک AB=CD عمومی ترین و متداول ترین الگو از مجموعه الگوهای هارمونیک است.

این الگو اولین بار توسط گارتلی در سال 1935 در کتاب منفعت بازار سهام معرفی شد. این الگو بین نقاط CوD ارتباط منطقی بر اساس جدول تناظر برقرار کرده است.

محل مناسب برای شکل گیری الگوی هارمونیک AB=CD ساختارهای اصلاحی است.

بنابراین می توان گفت این الگو می تواند در امواج 2، 4، X، B و یا امواج داخلی مثلث شکل بگیرد.

بیشتر بخوانید: تحلیل تکنیکال چیست و چه کاربردی در بورس دارد؟

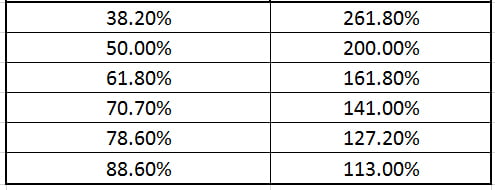

جدول تناظر در الگوی هارمونیک AB=CD

از این الگو میتوان در کانالهای موازی و ساختارهای کانالیزه بهره بیشتری برد.

کانالهای موازی به زبان ساده وضعیتی است که قیمت بین دو خط موازی در حال نوسان است و با دیدن حرکت گذشته قیمت میتوان به پیش بینی حرکت قیمت بین این دو خط موازی در آینده پرداخت.

در نظر داشته باشید حرکت قیمت همیشه دقیقاً به اندازه AB=CD نیست و گاهی اوقات کمتر است اما بر اساس این الگو میتوان نقاط بازگشتی را شناسایی کرد.

الگوی AB=CD صعودی:

الگوی AB=CD صعودی، با یک افت قیمت از نقطه A شروع میشود و به دنبال آن از نقطه B قیمت تغییر روند داده و تا نقطه C رشد خواهد کرد. قیمت در نقطه C به روی نسبت فیبوناچی ۰٬۶۱۸ تا ۰٬88۶ خط AB قرار دارد.

حرکت بعدی قیمت یک اصلاح بوده و الگو در نقطه D که روی نسبت فیبوناچی ۱٬13 تا ۱٬۶۱۸ خط BC قرار دارد، به پایان میرسد. نقطه D ابتدای روند پرقدرت صعودی است و میتوان در این نقطه با ارسال سفارش خرید وارد معامله شد.

-نقطه C در ترازهای 61.8% تا 88.6% فیبو Ret بازوی AB قرار دارد.

-نقطه D در ترازهای 113% تا 161.8% فیبو Ext حرکت BC قرار دارد.

-نقطه D در تراز 100% فیبو Pro بازوی AB از نقطه C قرار دارد.

ناحیه PRZ:

از تجمع دو تراز 113% تا 161.8% فیبو EXT و 100% فیبو Pro ناحیه ای به وجود می آید که به آن ناحیه PRZ می گویند.

در این ناحیه باید به دنبال یک تریگر برای ورود به معامله باشیم.

بیشتر بخوانید: روند شناسی در تحلیل تکنیکال و انواع آن

الگوی AB=CD صعودی ایده آال

در حالت ایده آل این الگو باید نقطه C در تراز 61.8 فیبو Ret بازوی AB قرار بگیرد.

همچنین نقطه D در تراز 161.8% فیبو Ext حرکت BC قرار می گیرد.

نقطه D در این حالت باید در تراز 100% فیبو Pro بازوی AB از نقطه C قرار بگیرد.

الگوی AB=CD نزولی

الگوی AB=CD نزولی به وسیله یک موج صعودی از نقطه A تا B شروع میشود و به دنبال آن از نقطه B قیمت تغییر روند داده و قیمت تا نقطه C حرکت نزولی خود را ادامه خواهد داد.

آخرین حرکت قیمت در این الگو یک حرکت صعودی از نقطه C تا نقطه D بوده و الگو در نقطه D که روی نسبت فیبوناچی خط BC قرار دارد، به پایان میرسد.

نقطه D ابتدای روند نزولی نمودار است و در بازارهای دو طرفه میتوان در این نقطه با ارسال سفارش فروش وارد معامله شد و در قیمتهای پایینتر با ارسال سفارش خرید از معامله خارج شد و سود خوبی را از این الگو کسب نمود.

در این معاملات میتوان نقاط A-B-C را به عنوان اهداف قیمتی پیش رو، متصور شد و در این نقاط با ارسال سفارش خرید از معامله خارج شد.

حد ضرر الگوی AB=CD نزولی را میتوان کمی پایینتر از نقطه D در نظر گرفت.

-نقطه C در ترازهای 61.8% تا 88.6% فیبو Ret بازوی AB قرار دارد.

-نقطه D در ترازهای 113% تا 161.8% فیبو Ext حرکت BC قرار دارد.

-نقطه D در تراز 100% فیبو Pro بازوی AB از نقطه C قرار دارد.

ناحیه PRZ:

از تجمع دو تراز 113% تا 161.8% فیبو EXT و 100% فیبو Pro ناحیه ای به وجود می آید که به آن ناحیه PRZ می گویند.

در این ناحیه باید به دنبال یک تریگر برای ورود به معامله فروش باشیم.

الگوی AB=CD نزولی ایده آل:

در حالت ایده آل این الگو باید نقطه C در تراز 61.8 فیبو Ret بازوی AB قرار بگیرد.

همچنین نقطه D در تراز 161.8% فیبو Ext حرکت BC قرار می گیرد.

نقطه D در این حالت باید در تراز 100% فیبو Pro بازوی AB از نقطه C قرار بگیرد.

الگوی Alternate AB=CD :

زمانی که الگوی AB=CD در تراز 100% فیبو pro موج AB از نقطه C کامل نشود یعنی اگر قیمت از نقطه تکمیل رابطه AB=CD فراتر برود باید برای فیبو Pro به جای 100% از ترازهای دیگر مثل 1.27% یا 1.618% استفاده کرد.

بیشتر بخوانید: از چه ابزاری برای تحلیل تکنیکال استفاده کنیم؟

پیدا کردن حد سود در الگوی هارمونیک ab=cd

برای پیدا کردن حد سود در الگوی ab=cd می توان تراز 38.2% و 61.8% فیبو ret حرکت AD قرار داد.

همچنین خط میانی چنگال B به CD نیز می تواند نقطه خوبی برای خروج از معامله برای ما باشد.

مجله اینترنتی تحلیلک